La découverte des 4 quadrants du cashflow de Kiyosaki a souvent été une étape cruciale, chez les personnes qui fuient le salariat en cherchent à mettre en place une activité d’investisseur et/ou entrepreneur. Çà et là, il m’arrive de rapprocher mes différentes activités, plus ou moins lucratives, de différents concepts développés sur ce blog, concernant la finance, l’investissement, ou l’entrepreneuriat. Je me propose de vous faire partager mes réflexions dans cet article original.

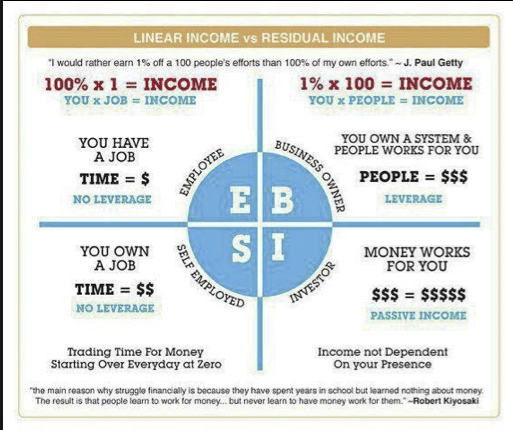

Les 4 quadrants du cashflow de Robert Kiyosaki.

Classons mes différentes activités entrepreneuriales dans les quadrants du cashflow.

Rappelons d’abord le concept des 4 Quadrants du Cashflow de Robert Kiyosaki, issus de son livre du même nom.

- Le cadran E/Employee en haut à gauche est celui du salarié. Vos revenus sont fonction du temps que vous passez au travail. Vous avez un travail.

- Le cadran d’en dessous, le S est celui du Self Employed. Autrement dit, de la personne qui s’est mise à son compte, en libéral. Vous possédez un travail.

Arrêtons-nous là deux minutes. Beaucoup de personnes qui se mettent à leur compte après avoir été salariés, prétendent “avoir créé leur entreprise”. De façon purement littérale, c’est certes vrai. Mais en pratique, leurs revenus dépendent toujours du temps qu’elles vont passer à travailler pour leurs clients. Quelqu’un qui est à son compte en libéral ne possède donc pas une entreprise, mais possède un job.

Les activités à privilégier dans les cadrans du cash-flow.

Robert Kiyosaki explique donc fort logiquement qu’il faut privilégier les activités des 2 quadrants de droite au détriment de ceux de gauche. D’ailleurs, les quadrants de gauche rassembleraient 95 % des gens pour 5% de la richesse alors que ceux de droite concentreraient 95% de la richesse sur 5% des gens. Poursuivons avec l’explication des 2 quadrants de droite :

- Le quadrant B/Business Owner en haut à droite est celui où vous possédez un système, soit qui travaille automatiquement pour vous, soit avec des gens qui travaillent pour vous. C’est la seule vraie façon de pouvoir se considérer comme un véritable entrepreneur.

- Le quadrant I/Investisseur est celui où l’argent travaille pour vous.

Les quadrants de droite sont ainsi à privilégier pour une raison évidente :

- Avec les quadrants de gauche, salarié ou libéral à son compte, vous échangez votre temps contre de l’argent et devez recommencer tous les jours à zéro. Vous êtes en quelque sorte le locataire de votre vie.

- Avec les quadrants de droite, propriétaire d’un business ou investisseur, vos revenus ne dépendent pas de votre présence et ne sont pas directement proportionnels au temps passé. Vous êtes en quelque sorte le propriétaire de votre vie.

Il faut donc essayer d’avoir le maximum de ces revenus provenant d’activité des quadrants de droite si on veut aspirer à une liberté financière.

Quadrants du cash-flow appliqués à mes activités entrepreneuriales.

Regardons ma situation. Mes revenus principaux sont à ce jour ceux que je perçois comme salarié. Ils sont donc du mauvais côté du mur, du côté gauche. C’est pourquoi j’ai essayé de placer la majorité de mes activités annexes que j’ai développée du côté droit.

- J’ai quelques revenus très occasionnels de conseils, relevant du quadrant Self-Employed (à gauche). Si vous effectuez des prestations sur des sites comme 5euros, fiverr, codeur, etc., elles relèvent aussi de ce cadran.

- Mes livres financiers relèvent du quadrant du cashflow Propriétaire d’un business (en haut à droite). J’ai passé du temps pour les écrire une fois, et les revenus qu’ils me rapportent sont totalement indépendant de ce temps. Ils me rapportent encore aujourd’hui des droits d’auteur à chaque vente alors que cela fait déjà des années que j’ai consacré du temps à leur écriture. De plus, que j’en vende 10 ou 100000, le temps nécessaire à leur écriture n’est pas différent.

- Ce blog que vous lisez relève aussi du quadrant Propriétaire d’un business (en haut à droite). Les revenus qu’il rapporte (commissions d’affiliation sur les livres Amazon, les formations immobilière ou encore les outils de calcul de rentabilité locative) sont indépendantes du temps passé à écrire les articles, et sont plutôt proportionnelles à l’audience du blog (en qualité et quantité). C’est un système qui travaille pour moi.

- Mes revenus locatifs d’investissements immobilier relèvent du quadrant du cashflow Investisseur (en bas à droite). C’est l’argent qui travaille pour moi indépendamment du temps passé.

- Les revenus (plus-values et dividendes) issus de la gestion de mon portefeuille boursier relèvent également du quadrant du cashflow Investisseur (en bas à droite) pour les mêmes raisons.

Ma stratégie sur mes side-business cherche à aller vers les quadrants du cash-flow de droite.

Comme vous le voyez, pour quasiment tout ce qui a été développé à côté, j’ai essayé de compenser la faiblesse de l’activité principale de salarié par des activités relevant d’un des 2 quadrants de droite. Aujourd’hui, mes revenus sont de moins en moins proportionnels au temps que je passe à travailler

Le but est qu’un jour ils n’aient plus besoin de l’être du tout : en effet, si un jour je me mets à mon compte (quadrant libéral en bas à gauche), ce ne sera pas pour remplacer les contraintes du salariat par ma course après les clients, grâce au tampon généré par les revenus issus des activités des quadrants de droite.

La croissance en dehors de la franchise.

Les quadrants du cashflow de Kiyosaki ne sont pas le seul concept de business intéressant à mettre en relation avec mes activités entrepreneuriales.

Certaines entreprises ont un avantage concurrentiel. J’expliquais dans de façon ludique dans cet article sur Titeuf et son stand de limonade le principe des avantages concurrentiels, et les 2 types de croissance. En effet, seule la croissance effectuée à l’intérieur de la franchise – ce périmètre d’avantage concurrentiel – est rentable.

Seulement les rares entreprises qui ont un avantage concurrentiel sont très rentables et génèrent beaucoup de cash. Pour vous donner une idée, sur les 40 entreprises du CAC40, on peut considérer que 4 ou 5 seulement d’entre elles ont un fort avantage concurrentiel, une vingtaine en a un ténu, et les autres n’en ont pas du tout.

Mais au lieu de prendre la décision rationnelle de rendre ce cash en excès à leurs actionnaires, leur management et ses rêves de grandeur (en croissance du chiffre d’affaire plutôt que du résultat net) ont tendance à lancer à tout va des projets de diversification en dehors de leur périmètre d’avantage concurrentiel.

C’est ce que Peter Lynch appelle la dispersification par contraction des mots “diversification” et “pire”. On peut prendre l’exemple de l’échec de Microsoft quand ils ont essayé de vendre des tablettes, de Coca-Cola qui a lancé moult nouvelles boissons sans résultat, ou pire de Sociétés qui essaient de croître carrément dans un secteur d’activité différent de celui où elles possèdent leur avantage concurrentiel.

Voyons donc quand je me suis-moi même laissé aller à ma propre dispersification…

Mon échec : Le jour où j’ai tenté une dispersification dans mes activités d’entrepreneur.

Comme mon livre Investir en bourse : styles gagnants, styles perdants marchait pas trop mal, je l’ai fait traduire en anglais. Je me disais avec tous ces lecteurs potentiels au Royaume-Uni et aux Etats-Unis en sus, je vais faire du chiffre…Surtout que les versions anglo-saxonnes de M. et Mme Michu s’intéressent beaucoup plus à la bourse que nos Michu locaux ! 😉

…sauf que le marché était certes plus grand, mais la concurrence aussi !

J’ai en fait essayé de faire de la croissance en dehors du périmètre de ma franchise, de mon avantage concurrentiel. En France, grâce au précédent livre Construisez et gérez votre patrimoine avec succès – Guide pour s’enrichir lentement…mais sûrement !, et surtout grâce à mes interventions reconnues de longue date sur des forums sérieux et fréquentés de finance, ou à la fréquentation de ce blog qui commence à avoir une audience respectable, j’avais acquis une certaine notoriété et crédibilité. En France, j’avais en quelque sorte une “aura d’expert” qui me précédait.

Résultat : les droits d’auteur perçus au Royaume-Uni et aux Etats-Unis n’ont pas remboursé les coûts de la traduction, qu’en bon gestionnaire d’un business (cadran de droite 😉 ), j’avais pourtant sous-traités à un très bon prix. Ainsi, comme si j’étais moi-même une grande entreprise, en tentant de croître en dehors de mon périmètre d’avantage concurrentiel, je me suis pris le retour de boomerang.

Ma croissance dans la franchise et dans le bon quadrant du cash-flow.

Edit a posteriori de l’article initial.

Après cette erreur, j’ai identifié une niche : l’absence de livre complet sur l’investissement immobilier locatif.

J’avais effectué un nombre important d’investissements locatifs, grâce à ma focalisation sur le quadrant du cash flow Investisseur en bas à droite. J’avais de l’expérience et pouvais donc être un formateur immobilier authentique et crédible dans son discours. J’entends par là un peu par opposition aux vendeurs de rêve qui se filment dans des lieux paradisiaques pour vendre des formations.

J’avais par ailleurs un début de public et de notoriété pour mes livres d’investissement en français. Ma croissance serait cette fois à l’intérieur de ma franchise.

Voilà donc à priori un très bon projet entrepreneurial. Il répond au cadran Business Owner des 4 quadrants du cashflow de Kiyosaki, et il relève de la croissance dans la franchise.

And the rest history…

Non, soyons sérieux, il y a une part de chance dans ce succès, il faut avoir l’humilité de le reconnaître pour se prémunir d’éventuelles désillusions ultérieures. Même si j’ai même bien y rajouter un peu de théorie du ketchup : parfois, on tape plusieurs fois sans que grand chose ne tombe. Soit on arrête, soit on insiste et tout tombe d’un coup. Mes 2 premiers livres auraient pu me faire conclure que le temps passé n’en valait pas la chandelle, et me faire arrêter là. Et pourtant, c’est l’écriture du 3ème a été la tape au fond du tube qui a fait tomber tout le ketchup d’un coup.

Mais ce livre L’investissement Immobilier Locatif Intelligent a in fine été un énorme succès !

Et une fois ce succès acquis, je suis resté dans le périmètre de ma franchise pour ma croissance supplémentaire. J’irais même plus loin, je suis resté dans le périmètre où ma franchise était la plus forte, celui de l’immobilier. Et j’ai publié le livre 77 Exercices Pratiques pour l’Investisseur Immobilier Intelligent, qui est la suite/ le complément du précédent.

Et vous qu’en pensez-vous ? Avez-vous déjà fait des rapprochement entre vos activités entrepreneuriales ou d’investisseur et des concepts de ce type ?

BOURSE EXCEPTIONNELLETM : La Formation pour Investir En Bourse dans les Entreprises Exceptionnelles de Julien Delagrandanne.

1er module visible gratuitement ici

Les Formations Bourse / Immobilier / Protection du Patrimoine contre l’inflation :

Formation Bourse / Immobilier / Inflation

Livres de Julien Delagrandanne sur l’Investissement Immobilier Locatif :

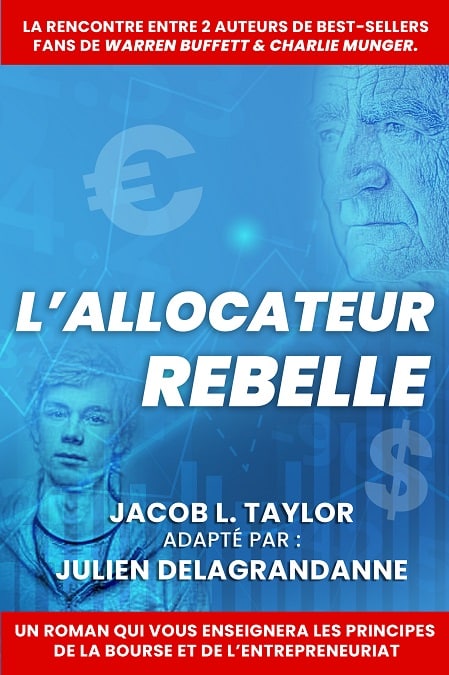

Livres de Julien Delagrandanne sur la bourse & l’entrepreneuriat :

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)

J’aime bien cet article. ça m’oblige à réfléchir à ma propre approche du travail. Je ne connaissais pas le concept des 4 quadrants du cashflow. merci et bonne journée.

Il faut peut être faire traduire le livre en espagnol ou en chinois!!!

j’ai passé bien des années à travailler pour l’argent (faut bien vivre!), maintenant, je tends à faire travailler l’argent pour moi.

j’ose espérer un excès qui serait un tremplin pour d’autres…

“travail” vient de “tribalum”, un instrument de torture. Et “laboratoire” vient de “labeur”.

j’avais pourtant des signes évidents sous les yeux! ^^

Merci pour le livre “L’investissement immobilier locatif intelligent” je l’ai acheté la semaine dernière il est sur riche. Je crois que cela va m’aider beaucoup dans mon investissement immobilier que je viens de commencer je suis de prêt vos conseils indiqués dans cette œuvre. Hier j’ai même effectué ma première visite dans un appartement T1.

Je suis en train de monter mon dossier pour aller voir mon banquier mais la seule chose qui m’inquiète un peu c’est que dans ces derniers mois mon compte bancaire a été au rouge parce que j’ai investi ce dernier temps dans mon pays d’origine donc je sais si cela pourrait me nuire pour mon prêt à la banque. Sinon j’ai un travail stable, un contrat à temps illimité dans une bonne société en italie.j’ai pas de crédit à rembourser à quelqu’un, j’ai pas quelqu’un à en charge. Merci et j’ai besoin que vous me situer merci.