Pour aider vos enfants ou petits-enfants à acheter un bien immobilier, vous pouvez être tenté de vendre une maison ou un appartement et de leur donner ensuite les liquidités que vous en avez retirées. Mais vendre puis faire le don des liquidités issues de la vente n’est pas le bon ordre pour procéder. D’un point de vue fiscal, il est en effet toujours plus optimal de commencer d’abord par la donation du bien, et de laisser éventuellement vos enfants vendre eux-mêmes le bien dans un second temps pour récupérer les liquidités nécessaires à leur futur projet.

Des plus-values taxables si vous commencez par vendre avant la donation aux enfants (ou petits-enfants).

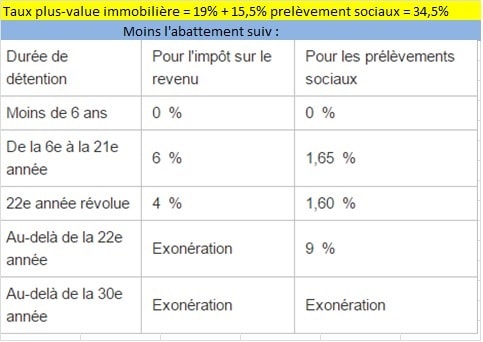

Si vous possédez le bien immobilier depuis un certain temps, il est potentiellement en plus-value. Si vous le possédez depuis moins de 22 ans et qu’il ne s’agit pas de votre résidence principale, vous allez payer un impôt sur la plus-value selon le barème ci-dessous :

Exemple : pour un bien de 220 000 € donné à 2 enfants, possédé depuis 10 ans en plus-value de 50 000 €, vous allez payer 50000 [ (1-6%*4)*19%+1-(1.65%*4)*15.5%] = 14 458 €

En donnant d’abord le bien, seuls les droits de donation seront dus.

Si vous commencez par donner le bien, il rentrera dans le patrimoine de vos enfants à sa valeur vénale actuelle. C’est-à-dire dans notre exemple à 220 000 €, et s’ils le revendent le même prix, il n’y aura donc pas d’impôts sur la plus-value à payer. Seuls les droits de donation seront dus au fisc.

Le barème des droits de donation aux enfants est actuellement le suivant :

Chacun de vos enfants va recevoir 110 000 €. Après un abattement de 100 000 €, il va être taxé de 5%8072 €+10%(10000 – 8072) = 596 €

Résumons :

- Si vous commencez par vendre puis donner, le frottement fiscal comprendra l’impôt sur la plus-value de 14 458 €, et vous transmettrez au total 220 000 – 14458 € = 205 542 € à vos deux enfants, soit 102 271 € chacun, sur lequel ils paieront (102271-10000)*5%=113 € de droits de succession. Chacun récupérera au final 102 271- 113 = 102 158 €

- Si vous commencez par donner puis laissez vos enfants vendre, seuls les 596*2 = 1192 € de droits de donation seront partis en impôts. Chacun de vos enfants recevra 220 000/2 – 596 = 109 404 €

Donner puis vendre est donc systématiquement au moins aussi avantageux que vendre :

- C’est une solution strictement meilleure quand le bien donné intègre une plus-value imposable.

- C’est une solution équivalente quand le bien donné n’en intègre pas.

Le même principe s’applique à la donation d’un portefeuille boursier.

Moins connu et moins courant que le don de bien immobilier, le don d’un portefeuille boursier hors PEA répond au même principe. L’entrée des actions dans le patrimoine de vos enfants ou petits-enfants se fait en effet à un prix de revient unitaire des actions qui correspond aux cours du jour de la donation. Procéder par donation des titres puis vente de ceux-ci par les enfants plutôt qu’en vendant puis donnant les liquidités issues de la vente peut donc permettre de purger la plus-value boursière.

La jurisprudence ne retient pas l’abus de droit pour le “donner puis vendre”.

A noter pour ceux qui seraient inquiets que jusque-là les tribunaux n’ont pas retenu l’abus de droit pour ce genre de montage commençant par un don en nature suivi d’une vente proche.