Biais cognitif

Un biais cognitif est une distorsion dans le traitement de l’information. Ainsi, ils peuvent vous faire prendre des décisions irrationnelles et mauvaises.

C’est pourquoi la connaissance et compréhension de ces biais cognitifs est très importante pour tout investisseur. C’est le domaine d’étude de ce qu’on appelle la finance comportementale. Dans le socle de connaissance que l’on peut acquérir pour l’investissement, c’est probablement l’un des domaines que sous-estiment le plus les investisseurs.

En effet, connaître les biais cognitifs, c’est apprendre à les maîtriser, les voir venir… Et c’est ainsi ce qui va prémunir l’investisseur de ses erreurs les plus coûteuses.

Les biais cognitifs de l’investisseur.

Nous allons voir décortiquer chaque biais cognitif qui peut affecter un investisseur. Avant de passer au plat de résistance, commençons par citer rapidement deux biais qui ont déjà fait l’objet d’un article sur le blog ou une vidéo spécifique, auxquels je vous renverrai.

Les biais cognitifs déjà traités par le passé dans un article spécifique.

Le biais du survivant.

Avant de lister les autres biais de décision en investissement, notez que le biais du survivant a déjà été traité dans cette précédente vidéo Maîtres de l’argent et biais du survivant que je vous invite à visionner :

Le biais des experts.

De même, le biais des experts a quant à lui été précédemment traité en détails dans cet article Arrêtez d’écouter experts en prévisions économique ! que je vous invite également à relire avec attention.

Tous les autres biais cognitifs en investissement.

Tous les autres biais cognitifs auquel est soumis tout investisseur ont fait l’objet de la longue vidéo ci-dessous que je vous invite à visionner. À défaut, une retranscription écrite est disponible ci-dessous en tant que suite de cet article.

Le biais d’ancrage.

Un autre biais cognitif est le ce qu’on appelle le biais d’ancrage, Il est utilisé pas mal en marketing. C’est quand vous avez une certaine référence et que vous la gardez en tête pour la suite de vos actions.

En marketing on l’utilise par exemple en vous proposant un produit à 200 euros. Et puis juste après, on vous barre de prix et on vous met “réductions exceptionnelle 150 euros”.

Peut-être qu’en pratique le produit est en permanence vendu à 150 euros, mais dans votre tête, vous avez l’impression de faire une affaire. En effet, vous vous dites avec la première référence d’ancrage : “ça vaut 200 euros, mais je l’achète à 150 euros. Donc e fais une affaire”.

Alors comment le retrouve-t-on en investissement, ce biais d’ancrage ? On peut en fait le retrouver aussi bien en Bourse qu’en Immobilier.

En bourse, par exemple vous avez comme référence, comme ancrage, le cours passé des actions. Par exemple, après que l’action Orange lors de la bulle de 2000 était montée à 200 euros, quand elle est retombée à 50 euros il y a des investisseurs qui l’ont acheté en se disant en gros : “L’action, je l’achète au quart de son cours maximum. Un jour, le cours remontera à son ancien prix de 200 euros et j’aurai fait une affaire en multipliant ma mise par 4”.

Et ils font ça sans regarder les fondamentaux de la société, pourquoi elle était surévaluée, etc. Aujourd’hui, vingt ans après, l’action Orange vaut une dizaine d’euros, donc les cours passés sont un ancrage que l’on peut avoir en Bourse et qui conduit à des erreurs d’appréciation.

Un biais d’ancrage que l’on peut avoir en Bourse est donc de se référer à un cours qu’on a connu par le passé et qui n’est plus forcément pertinent.

Moi, je l’ai connu également ce biais d’ancrage, en immobilier, mais cette fois dans l’autre sens.

Il y avait une ville moyenne que je connais assez bien où j’ai été pour investir, où j’avais vu les prix et où je connaissais bien les prix disons de 2015.

Et pour moi, c’était une ville moyenne de province, pas très grande. En gros, dans mon esprit, les prix y étaient stables et ne montaient pas. J’y suis revenu pour intervenir en immobilier en 2019, et là, les prix avaient finalement pris entre 10% et 15% par rapport à ma référence de 2015. Et du coup, j’avais l’impression chaque fois que je trouvais quelque chose, un bien immobilier, que c’était trop cher et donc je n’achetais rien. Et pourtant, finalement, même avec ce prix de +10% à 15%, cette ville restait rentable et intéressante.

Donc, il m’a fallu un certain nombre de mois pour que je comprenne que j’avais un biais d’ancrage et que je devais réétudier la ville avec un œil neuf en oubliant ma référence d’ancrages des prix de 2015. Ainsi que et ma considération que c’était une ville où les prix ne montaient jamais.

Le biais de formulation.

Il y a aussi un autre biais cognitif qui est un peu parallèle au biais d’ancrage.

Certains l’appellent également biais d’ancrage, d’autres le différencient en l’appelant le biais de formulation.

Par exemple, vous pouvez le retrouver en investissement, mais je vais plutôt vous donner un exemple de la vie courante. Bon, imaginons que vous vous promenez à Décathlon, et vous trouvez des baskets sympa. On va dire vous allez à Décathlon, vous voulez les essayer vous n’achetez pas en ligne , car ce sont des baskets : c’est donc bien d’essayer pour être sûr de la taille.

Vous trouvez des baskets pour faire votre jogging sympa à Décathlon à 150 balles. Elles vous plaisent et sont bien, etc. Mais vous vous dites bon, 150 balles, c’est quand même un peu cher. Alors, comme vous avez votre smartphone dans la poche, vous regardez combien elles valent à Intersport car vous savez qu’il y a un Intersport a un kilomètre et demi… Or, vous constatez qu’a Intersport elles valent 100 balles. Là , vous vous dites pour 50 balles ça vaut le coup,je vais prendre la voiture, je vais faire mes 2 km. Je vais aller à Intersport vérifier qu’ils ont ma taille. Et puis j’achète mes baskets et j’aurai gagné 50 euros !

Et puis, un autre jour, un autre samedi, vous avez envie d’acheter une beau téléviseur. Je ne connais pas les normes actuelles, mais bon, avec les dernières normes avec super grand écran, vous vous trouvez a Boulanger, par exemple. Imaginons une situation similaire, vous voulez aller en magasin et pas l’acheter en ligne pour vous rendre compte de ce que l’image donne réellement, etc. Vous avez trouvé votre télé qui vous plaît à 1500 euros. Bon, pareil, vous regardez que vous achetez pas trop cher, Vous comparez les prix. Vous regardez, il y a un Darty pareil à deux kilomètres. Bon, vous ne voulez pas la commander en ligne, vous voulez l’emporter aujourd’hui. Tant qu’à faire, c’est samedi, vous avez le weekend pour l’installer.

Alors, là, vous voyez que chez Darty la TV est à 1450 euros. Bon, là, vous vous dites bof, ça ne vaut pas le coup. Entre 1450 et 1500 euros, c’est pas grand chose – je ne vais pas m’embêter à faire 2 kilomètres pour aller la chercher. Je la prends ici à Boulanger.

Alors qu’en fait, vous auriez gagné les mêmes 50 euros que le samedi précédent. Sauf qu’en fait, votre cerveau est biaisé parce qu’il a raisonné en pourcentage, c’est à dire qu’il a dit 50 euros par rapport à 1500 balles, ça vaut pas le coup de s’embêter, alors que pour les baskets, il a dit 100 euros par rapport à 150 euros, c’est plus 5% mais c’est 33% là. Ça vaut le coup de s’embêter

Et pourtant, entre les deux situations, il n’y avait en réalité aucune différence.. Vous aviez la même contrainte, un trajet de 2 km à faire, avec le même temps utilisé. Vous aviez à gagner la même somme 50 euros. Et vous avez malgré tout pris deux décisions opposées.

Ça, c’est vraiment ce qu’on appelle les biais d’ancrage et les biais de formulation. Ce sont des biais cognitifs face auxquels on se retrouve souvent. Et ils se retrouvent dans la vie courante, mais aussi en bourse et en immobilier.

Le biais de connaissance.

Un autre biais cognitif étudiée par la finance comportementale et que l’on a en investissement, c’est le biais de connaissance. Le biais de connaissance finalement, ça rejoins un peu le biais des experts, mais ce coup il est appliqué à vous-même.

Le biais de connaissance, c’est surestimer sa compréhension de quelque chose, de sa dynamique et des risques associés.

Par exemple, une action en Bourse. Vous étudiez l’entreprise, vous regardez ses rapports d’activité. Vous êtes client du produit, vous estimez donc connaître un peu les enjeux du secteur d’activité. Vous trouvez que l’action est décotée et donc vous achetez l’action… Sauf qu’en fait, vous avez en réalité mal compris vraiment la dynamique du business. Vous n’avez pas vu que si l’entreprise était décotée, c’était pour une bonne raison, c’est à dire que le business était vraiment en difficulté. Et donc, finalement, vous avez surestimé votre connaissance et vous avez sous-estimé les risques associés à cet investissement.

Je pense qu’on peut aussi le retrouver en immobilier parce que moi, je vois dans mon entourage de jeunes investisseurs qui sont un peu biberonnés aux vidéos YouTube. C’est vrai que l’on peut y acquérir pas mal de connaissances en immobilier. Ceci dit, ces investisseurs néophytes voient sur Youtube que ceux qui affichent les plus grosses rentabilités sur des projets, ce sont ceux qui se lancent dans un immeuble de rapport où il y a pas mal de travaux, etc. Pour faire du “rendement entrepreneurial”, comme j’explique dans le livre L’investissement Immobilier Locatif Intelligent et qui tout de suite, dès leur premier projet, se disent : Moi, je veux faire de la Renta. Ce n’est pas la peine de perdre du temps avec des petits trucs que je me lance donc directement dans les immeubles de rapport assez gros et avec des travaux importants.

Par contre, ils ont sous-estimé leur expérience et leurs connaissances, c’est à dire que les gens qui peuvent montrer des projets comme ça sur YouTube, ils savent les précautions qu’il faut prendre sur les gros travaux. Ils ont déjà eu surement l’expérience de gérer des problèmes de travaux sur de plus petits bien avec des travaux plus simples, etc. Et finalement, notre jeune investisseur néophyte ne se rend pas compte des difficultés. Il se lance dans un projet un peu trop gros pour un premier projet. Et puis il accumule les difficultés, les surcoûts de travaux, les retards, les complications. Il n’arrive pas à gérer parce que c’est compliqué. Il faut arriver à faire le boulot salarié en même temps et puis, gérer le chantier, c’est des choses quand on a zéro expérience qui ne sont pas si évidentes que ça.

Voila pour illustrer ce biais cognitif, le biais de connaissance.

Le biais cognitif de continuité

Un autre des biais cognitifs que l’on a en investissement, c’est le biais de continuité.

Le biais de continuité, cela consiste à extrapoler une situation actuelle ou une tendance à l’infini dans l’avenir. En tout cas, assez loin dans l’avenir.

Alors là, je vais prendre un exemple du marché des matières premières. Je me souviens très bien en 2008, quand on avait le pétrole qui était à des plus hauts vers 140-150 dollars, et qu’il était monté d’année en année depuis 2004 avec l’émergence de la Chine qui pompait des matières premières, etc.

Je sais très bien qu’en 2008, la question que se posaient les experts, ou même votre voisin amateur d’investissement qui à l’époque s’intéressait aux matières premières puisque c’était la mode, c’était… La question que les gens se posaient, c’était : À quelle date il va atteindre les 200 dollars le baril, ce pétrole?

Ce n’était pas : est ce qu’il va à un moment donné ces 200 dollars le baril ? C’était : à quelle date il va les atteindre ?

Alors, je vous rappelle que nous sommes en 2021 et que depuis, il n’a jamais atteint ces 200 dollars le baril. Et aujourd’hui, on doit être aux alentour 60 dollars le baril. Mais voilà, la tendance était tellement dans le même sens depuis quatre ans que les gens ont extrapolé à l’infini. C’est ce qu’on appelle le biais de continuité.

Le biais de confirmation.

Un autre biais cognitif en investissement, c’est ce qu’on appelle le biais de confirmation.

Alors le biais de confirmation c’est la tendance qui consiste à ne prendre en compte que les informations qui confirment nos croyances et à ignorer celles qui vont à l’encontre de nos croyances.

Cela, on peut le retrouver à la fois en Bourse et en immobilier.

En Bourse, ça va être quand vous avez investi dans une action…Et de ne lire sur les forums, ou de ne prêter attention finalement qu’aux analyses qui vont dans votre sens et de discréditer les thèses qui sont antagonistes à la vôtre. C’est à dire quand une analyse qui va à l’encontre de la vôtre qui dit ben voilà, je pense que ce n’est pas un bon investissement parce que l’entreprise à telle ou telle ou telle difficulté… Soit vous ne voulez pas lire l’article… Soit vous lisez., Et puis vous vous dites bon, le mec, il est nul et il n’y connait rien.

Alors qu’en fait, c’est toujours intéressant de prendre en compte les gens qui challenge votre thèse parce que finalement, ça permet d’avoir un esprit critique sur votre thèse de la challenger, de voir si vous n’avez pas loupé quelque chose.

Vous pouvez réfuter les arguments ou pas, mais il faut essayer de les regarder sans biais cognitif. C’est-à-dire avec un esprit rationnel, pas avec ce biais de confirmation.

Alors, comment on peut avoir le biais de confirmation aussi en immobilier ?

Je vais prendre un exemple. Imaginons que vous avez acheté un appartement dans un quartier d’une certaine ville. Quand vous l’avez acheté, vous l’avez peut-être acheté en partie pour le rendement. Mais sur cet investissement là, vous avez clairement misé sur une certaine plus-value à terme, à horizon 10, 15 ou 20 ans… Et du coup, vous allez avoir tendance à ne prêter attention qu’aux bonnes nouvelles, c’est à dire que vous allez entendre que la ville gagne des habitants. Vous dites bah cool en démographie, c’est dynamique. Vous allez entendre que la Ville gagne des étudiants. Vous allez dire mon bien si je veux le louer à des étudiants, il y aura encore plus de demande. Si j je veux le vendre à des parents d’étudiants , si je veux le vendre à des investisseurs il y aura encore plus de demande locative. Donc ça confirme ce que je pensais. C’est un bon investissement. Ça va me faire une plus-value.

Et puis, par contre, il peut y avoir des nouvelles qui vont dans l’autre sens à côté où, par exemple, le quartier dans cette ville dans laquelle vous avez investi, eh bien il est plutôt en train de se dégrader : plutôt que ce soit le bon quartier qui rayonne dessus avec une migration de population et une gentrification, c’est plutôt le mauvais quartier de l’autre côté qui est en train de rayonner et se diffuser sur votre quartier intermédiaire.

Il y a des informations dans la presse locale que vous pouvez entendre qui peuvent vous alerter. Sauf que vous les ignorez par votre biais de confirmation. Alors que justement, si le quartier se dégrade vraiment, peut-être que ce bien là, il faudrait finalement l’arbitrer et le revendre avant que la situation ne se dégrade trop. Parce que vous aviez fait une erreur de jugement au départ….

Le biais cognitif peut-être le plus dangereux pour l’investisseur : le biais du coût irrécupérable.

Alors, on va passer à un autre biais cognitif. Et celui-là, en investissement, il peut être dangereux. C’est bien de le connaître.

Alors moi, je l’appelle le biais du coût irrécupérable.

Alors les biais cognitifs peuvent avoir des noms qui varient selon les gens qui les citent. Mais celui-là, je trouve qu’il est bien un mémo technique en l’appelant comme ça : Biais du coût irrécupérable.

Alors je vais l’illustrer avec un exemple en Bourse, et en immobilier, parce qu’il s’applique vraiment dans les deux.

Mais je vais d’abord commencer pour bien que vous compreniez ce que c’est, par un exemple de la vie courante.

Imaginez que vous achetez deux places à 15 euros pour un spectacle de théâtre comique. Le spectacle est dans votre ville et votre séance aura lieu dans un mois, un samedi soir. Vous avez acheté vos deux places. Vous êtes content vous avez vos places. Et puis, entre temps, vous avez plusieurs connaissances, plusieurs amis, plusieurs collègues qui vous disent qu’ils ont été voir ce spectacle. Ils vous disent c’est vraiment pourri, qu’est ce qu’on s’est fait chier, Thomas s’est endormi. C’était catastrophique.

Et finalement, même si on vous a dit que c’était pourri, comme vous avez acheté vos places,. il y a de bonnes chances que vous y alliez quand même à ce spectacle puisqu’elles ne sont pas remboursables. et que vous avez acheté vos places à 15 euros.

Par contre, si ces places vous les avait données. Si vous les aviez gagné un concours, à la kermesse de l’école du petit dernier, à la radio je ne sais quoi… Si on vous disait comme ça que c’est pourri, vous les métriez à la poubelle. Vous vous diriez J‘ai beaucoup mieux à faire de mon samedi soir. Je ne vais pas aller à ce truc pourri, en fait.

Pourquoi 2 décisions différentes ? Juste parce que vous ne voulez pas perdre finalement le coût des places que vous avez payées au départ. C’est une sorte de coût irrécupérable. Donc, en gros, vous avez commencé l’action, c’est à dire que vous avez acheté vos places, vous allez aller jusqu’au bout, vous allez aller voir le spectacle. Même si vous savez qu’il y’a 99% de chance que vous vous emmerdiez et que ce soit nul.

Alors ce biais cognitif des coûts irrécupérables, il peut être assez dangereux en investissement. Je vais prendre un exemple immobilier pour l’illustrer.

Imaginons vous repériez à un endroit où tout le monde se jette pas sur les biens – On va supposer que vous avez un peu le temps de négocier – un immeuble de rapport affiché à 350 000 euros avec des travaux, etc.

Il est vendu par un particulier. Vous le contactez, dans le dialogue vous sentez qu’il est négociable à 300 000 euros. Vous lui dites bon moi je serais plutôt sur 300 000 euros. Il laisse la discussion totalement ouverte à 300 000 euros. Vous pensez donc que c’est jouable à 300 000. Vous lui demandez s’il est OK pour faire passer un maître d’œuvre, pour que vous puissiez estimer les travaux que vous voulez faire, regarder avec lui, etc.

Le vendeur est OK, donc vous faites passer votre maître d’œuvre. Celui-ci vous dit y en a pour 100 000 euros de travaux. Donc vous estimez et vous faites votre calcul : Vous dites 300 000 euros d’immeubles, plus 100 000euros de travaux, dont 400 000 euros hors frais de notaire. Vous faites vos calculs de rentabilité, ça passe. Ainsi, vous vous dites oui, c’est un bon projet, c’est rentable. Je vais y aller.

Et puis après, le dossier avance. Il y a des petits loups qui arrivent. En fait, le vendeur ne veut pas vous lâcher à 300 000 euros, mais il ne veut vous lâcher l’immeuble qu’à 320 000 euros. Les travaux, il y a un petit truc que vous n’aviez pas pris en compte : Ce n’est pas 100 000 euros mais 110 000 euros. Après, en vous renseignant auprès de la mairie, vous voyez qu’il est dans un secteur où ils vont un peu vous obliger à refaire les façades. Donc, il va y avoir 40 000 euros de façade de l’immeuble à refaire sous 2 à 3 ans. Donc, en fait, vous vous retrouvez avec un projet qui n’est plus à 400 000 euros, mais qui est à plus de 500 000 €. Rationnellement, si vous refaisiez les calculs au départ, vous diriez : ben non, ce truc-là, je vais le laisser de côté. Ce n’est pas intéressant. Ce n’est pas super rentable par rapport à l’investissement qu’il faut, aux travaux à se faire chier au temps passé, ça vaut pas le coup.

Sauf qu’en fait, vous avez déjà énormément investi de temps dans le projet. Vous avez fait venir le maître d’œuvre. Vous avez demandé des devis pour les travaux. Vous avez commencé à anticiper comment vous pourriez l’exploiter. Vous vous êtes projeté sur comment vous allez refaire les appartements. Finalement, ce temps que vous aviez passé c’est une sorte de coût irrécupérable.

Et donc en l’occurrence le danger du biais de coûts irrécupérables, c’est qu’en fait, vous aviez des données qui étaient intéressantes au départ. Elles le sont beaucoup moins une fois que vous avez avancé, donc normalement rationnellement, vous ne devriez pas y aller sur ce projet-là. Sauf qu’entre temps, vous avez passé vachement de temps sur ce projet-là. Et ça, le biais du coût irrécupérable, il peut suffire vous faire vous dire : bon, j’y vais, maintenant j’ai déjà investi trop de temps là-dedans, surtout qu’il faut que j’y aille.

Alors on peut l’avoir de façon tout à fait symétrique en Bourse. Vous avez passé beaucoup de temps sur une analyse fondamentale d’une entreprise dont vous étiez convaincu qu’elle était une bonne activité, que l’achat de l’action était intéressant, etc. Vous avez lu les rapports d’activité sur 1, 2, 3 ans, Épluché les comptes, vous y avez passé 2, 3 jours, il y a des alertes au milieu des rapports, mais vous ne les voyez qu’à la fin de votre analyse fondamentale. Et puis, comme au début, vous trouviez que des trucs bien, vous y avez passé un certain temps à cette analyse.

Vous avez le biais du coût irrécupérables sur ce temps que vous avez passé. Donc, vous avez envie d’acheter l’action. Vous ne voulez pas avoir perdu ce temps-là et vous achetez l’action alors que finalement, vous avez repéré deux petites alertes à la fin de l’étude qui, finalement, sont les alertes qui vont en faire un investissement qui n’est pas rentable. Mais vous ne le saurez que trois ans plus tard…

Biais cognitif d’aversion au risque.

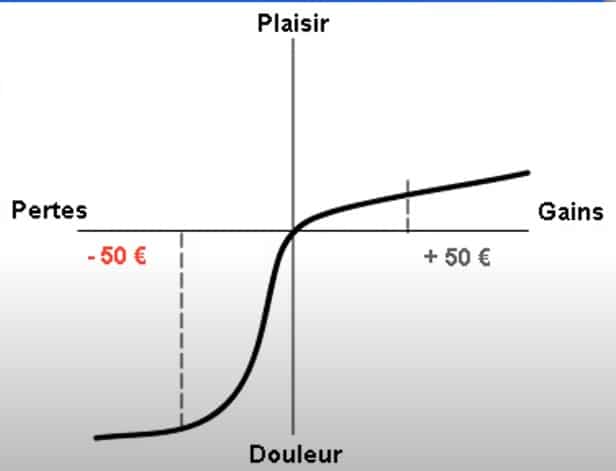

Un autre biais cognitif que connaissent bien les investisseurs en Bourse, mais on doit pouvoir faire des parallèles dans l’immobilier, c’est ce qu’on appelle le biais d’aversion au risque.

C’est le graphique ci-dessus qui l’illustre le mieux.. En fait, il faut savoir qu’un même gain, un gain par exemple de 20%, vous procure moins de plaisir que ne vous procure de peine une perte du même montant donc une perte de 20%. On pourrait le faire en valeur absolue également, par exemple avec 1000 €.

On n’est pas symétrique entre la peine que provoquent les pertes et le plaisir que provoquent les gains. Alors c’est bien d’anticiper ses risques de ne pas en prendre trop, etc. Mais c’est quelque chose qui peut bloquer. Ça va typiquement être à cause de ce biais là qu’on a certaines personnes qui mettent tout sur le Livret A 0,5% et qui se font bouffer par l’inflation réelle parce qu’ils ne supportent pas la volatilité de la Bourse ou des choses comme ça. Et ça, c’est clairement à cause de ce biais d’aversion au risque.

Mais on retrouve aussi ce biais cognitif d’aversion au risque chez l’investisseur qui a déjà franchi le pas d’investir en Bourse. Il va avoir, par exemple, une action qui a monté et qui a pris 30%. Finalement, cette action a pris 30%, mais l’entreprise s’est améliorée en parallèle du cours de l’action. Donc, c’est un super business. Il a augmenté, il est en croissance, il a augmenté ses résultats, etc. Même à +30% par rapport à son achat, comme le business a évolué et s’est développé en même temps, finalement, cette l’action n’est pas forcément trop chère ou surévaluée.

Sauf que l’investisseur va avoir peur de perdre ses 30% de plus-values qui ont été faites, il se dire ça risque de rebaisser, etc. Donc, il va vendre son action. Et puis Il ne va pas profiter de la suite où elle aura peut-être fait + 100% ou + 150%.

A l’inverse, quand il va avoir une action en perte, même si , les signaux du business sous-jacent lui montrent qu’il avait fait une erreur puisque le business sous-jacent se dégrade, les perspectives se dégradent, etc. Il ne va pas vouloir se couper un bras parce qu’il va espérer que ça remonte. Alors que s’il se coupe finalement le bras, il va tout de suite faire une perte certaine et définitive.

Et ça, c’est quand même un biais cognitif qui peut être un peu embêtant en Bourse. C’est ce que Peter Lynch, un célèbre investisseur en Bourse américain, qui a fait des performances assez considérables dans les années 90, expliquait de façon métaphorique :

Il disait : c‘est un peu comme si vous aviez un jardinier qui passe son temps à couper ses plus belles fleurs et à mettre de l’engrais sur les mauvaises herbes.

Donc, ce biais d’aversion au risque est quand même un biais cognitif dont l’investisseur en Bourse doit avoir conscience.

Le biais des relations cause à effet.

Un autre biais que l’on a en investissement, c’est le biais des relations cause à effet.

Imaginons : vous êtes un investisseur en Bourse. Quand vous avez commencé, vous avez fait des pertes, des performances pas terribles, etc. Et puis, une année, vous faites +30%. Déjà +30% c’est bien en valeur absolue. Mais en plus, cette année-là, le marché, les indices dans leur ensemble avaient fait +15%. Donc, vous vous dites bon ben cette année, j’ai fait une super performance. Bon ben ça valait le coup d’y passer du temps, de lire, de regarder quelques vidéos sur la bourse, sur YouTube, etc. De lire un peu quelques livres, vous dites j’ai vachement progressé. Et voilà, maintenant, je vais pouvoir, entre guillemets, faire vraiment bien en Bourse et puis continuer sur sa lancée.

Sauf qu’en fait…. Le biais des relations cause à effet, c’est que souvent, on sous-estime le rôle du hasard. Alors peut être que vous avez progressé, mais peut être aussi que si vous avez fait 30% cette année-là, c’est un « coup de bol ».

Ce truc-là, on le trouve aussi sur la réussite entrepreneuriale qu’après coup, on explique toujours par le talent, alors que souvent, les gens qui ont vraiment le mieux réussi en entrepreneuriat, ceux dont on entend parler, qui sont très célèbres, c’est certes du talent, mais c’est quand même une combinaison de talent + chance.

Le biais cognitif d’autosatisfaction.

La chance a joué un rôle dans l’histoire. Alors, la prolongation de ce biais de relation cause à effet. Mais on pourrait l’appeler comme ça aussi. Pour l’exemple que j’ai donné pour la Bourse, c’est le biais d’autosatisfaction. Ça va un peu ensemble.

Bon là, je vais prendre un exemple de la vie courante, mais finalement, comme ça, vous le comprendrez et vous savez que vous pouvez être soumis à ce biais-là en investissement.

Vous jouez dans une équipe de foot amateur. Vous avez gagné le match ce dimanche. Supposez qu’on n’ est plus en circonstances Covid, qu’on a le droit de jouer au foot. Vous rentrez tout content chez vous, vous dites : Ah oui, j’ai bien joué.

Et puis, imaginons le dimanche d’après, vous perdez le match 1-0. Voilà une petite défaite. Peut-être que vous vous ne dites pas : on a mal joué. Peut-être que vous vous dites que l’arbitre vous a enfumer.

Voilà donc finalement, le biais cognitif d’autosatisfaction c’est de s’attribuer les mérites. Et par contre, les échecs de les attribuer à une cause extérieure. Et voilà a la base, on est tous parce que c’est la nature humaine soumis à ce biais là… Donc faut essayer de rationaliser pour s’en protéger au mieux. Donc c’est important de le connaître puisqu’on y est tous soumis.

Et tous les biais que je cite, en fait ces biais cognitifs, ce sont nos ennemis en investissement et c’est eux qui vont nous faire faire des erreurs puisque en investissement, si on veut être le meilleur investisseur possible, il faut être le plus rationnel possible. Donc il faut arriver à se protéger au maximum et à éliminer au maximum ces biais comportementaux de notre processus.

Le biais rétrospectif.

Un autre biais qu’on connait en investissement, c’est ce qu’on appelle le biais rétrospectif.

Le biais rétrospectif, c’est la tendance à rationaliser après coup des événements imprévus en considérant ou en jugeant qu’il était prévisible ou qu’il était probable. Ça va être :

- Pourquoi t’as pas acheté de l’immobilier à Bordeaux il y a 10 ans ? alors qu’avec l’arrivée du TGV, c’était sûr que l’immo à Bordeaux, il allait doubler en dix ans…

- Pourquoi t’as pas acheté plus d’actions pendant le krach du COVID En mars 2020 ? puisque c’était sûr qu’on allait trouver assez vite un vaccin, c’est comme la grippe, c’est les mêmes vaccins. Et puis que ça allait remonter assez vite derrière…

Moi je l’ai connu avant de quitter mon job quand j’étais sur les marchés de l’énergie. Parfois – sur la fin seulement, quand je me suis retrouvé entouré par des gens qui ne pipaient mot en finance – on me disait Pourquoi t’en a pas acheté plus pendant que c’était bas ? Ou pendant le krach, pendant la correction ? Alors en réalité, on achetait bien à chaque fois pendant les corrections. Mais c’était pourquoi vous n’avez pas acheté plus pendant que c’était bas ? Maintenant, ça a remonté et vous voyez bien qu’il nous en faut plus.

Oui, ben à l’époque on ne connaissait pas la suite de l’histoire mon coco, ça aurait pu aussi continuer à baisser plus bas et là tu serais en train de me reprocher d’avoir trop acheté et d’avoir chargé la barque à ras bord trop tôt ! Bon, le seul truc que je peux vous commenter à ce sujet, c’est que ces gens-là, souvent, ils se permettent de vous donner des leçons… Mais s’ils disent ça, en pratique c’est qu’ils n’ont même pas de PEA et qu’ils ils n’ont jamais fait un seul vrai euro en Bourse de leur vie…

Donc voilà, c’est le biais rétrospectif. Il faut essayer de ne pas y être soumis et de ne pas regretter les choses que vous n’avez pas faites dans le passé maintenant que vous connaissez la suite de la musique. Les gens qui raisonnent comme ça en principe, ils n’investissent rien et ne gagnent jamais rien en investissement, ce n’est pas la peine de les écouter ou de s’en inspirer. Contentez vous de vous rappeler de ce biais cognitif classique quand vous vous posez ce type de questions ou avez ce genre de regrets.

Un derniers biais cognitif : Le biais de ségrégation.

Alors, il nous reste encore un dernier biais comportemental en investissement à découvrir.

Notre dernier biais cognitif, c’est ce qu’on appelle le biais de ségrégation. Alors le biais de ségrégations il peut à la fois avoir des vertus, mais aussi des risques.

Le biais de ségrégation, c’est celui qui consiste à ranger l’argent dans des compartiments. L’argent que je garde pour ma retraite, l’argent que je garde pour les études des enfants. Donc ça, ça peut avoir des vertus, finalement, puisque c’est de l’argent que vous n’allez pas risquer. Vous allez garder finalement en gestion des risques. Ça peut se défendre.

Mais parfois notre cerveau a aussi tendance à compartimenter l’argent en fonction de sa provenance. Vous n’allez par exemple pas mettre dans la même case mentale l’argent que vous avez durement gagné dans votre job et de l’argent qui viendrait à vous d’une façon qui a l’air un peu plus facile, un peu plus artificielle.

Bon, je vais citer le cliché de l’héritage du cousin lointain que vous ne connaissiez même pas, qui tombe par surprise petit d’héritage 20 000 euros qui arrive comme ça. Ou alors maintenant qu’on est au prélèvement à la source avec les impôts, vous pouvez avoir le remboursement des défiscalisations qui arrivent d’un coup en janvier ou en septembre. Finalement, vous payez vos impôts plein pot avec votre taux forfaitaire. Et puis, il y a les remboursements de réduction d’impôt qui arrivent, un peu comme par miracle, sur le compte à 60% en janvier et le solde en septembre.

Or, cet argent, vous pouvez avoir tendance à le mettre mentalement dans une autre case, dans votre tête. Vous avez l’impression que ce n’est pas de l’argent durement gagné comme votre salaire, c’est de l’argent plus facile et cela peut conduire à le dépenser n’importe comment, c’est-à-dire ni en investissant rationnellement ni en dépenses contribuant à votre plaisir…Mais plutôt en le dépensant dans une connerie que vous allez regarder une fois puis mettre au fond du garage et ne plus jamais regarder…

Alors qu’en fait, vous l’avez certes mis dans une case mentale différente cet argent. Mais ces 1000 euros, ce sont exactement les mêmes 1000 € que vous avez gagné en allant vous « faire chier au boulot ».

Conclusions sur les biais cognitifs de l’investisseur.

Avoir connaissance de tous ces biais est un déjà un moyen pour arriver à y être moins soumis. Attention, ce n’est pas facile et instinctif, mais nécessite un certain effort conscient. Toutefois, ça permet à l’investisseur d’éviter les erreurs coûteuses. Et un investisseur qui évite les erreurs, en principe c’est un investisseur qui s’enrichit !

BOURSE EXCEPTIONNELLETM : La Formation pour Investir En Bourse dans les Entreprises Exceptionnelles de Julien Delagrandanne.

1er module visible gratuitement ici

Les Formations Bourse / Immobilier / Protection du Patrimoine contre l’inflation :

Formation Bourse / Immobilier / Inflation

Livres de Julien Delagrandanne sur l’Investissement Immobilier Locatif :

Livres de Julien Delagrandanne sur la bourse & l’entrepreneuriat :

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)