Les foncières cotées, les SIIC en France (Unibail ou Klepierre par exemple) et REIT aux Etats-Unis sont un type d’investissement peu connu. Il s’agit d’immobilier papier, qui contrairement aux SCPI est coté en bourse et subi donc les variations de cours de bourse (On parle parfois d’ailleurs d’achat d’immobilier en bourse). C’est sûrement pour cela que les investisseurs français “de masse” se ruent plutôt sur les SCPI malgré les baisses de rendements et de loyers de ces dernières et ignorent souvent les foncières. Mais qui dit variations de cours dit potentiellement opportunités…

Acheter de l’immobilier en un clic de son canapé. Et posséder une part de l’immobilier de la foncière la seconde près. C’est ce que permettent ces vecteurs d’investissement peu connues que sont les foncières cotées. Contrairement aux SCPI, elles n’incluent pas de frais d’entrée (au-delà des frais de courtage, très limités si on utile un broker en ligne compétitif), et ne nécessitent pas de paperasse pour la souscription. Similairement aux loyers versés par les SCPI, elles versent un dividende régulier (mensuel, ou trimestriel).

Leur cours est plus volatil puisqu’elles sont cotées en bourse, et qu’elles incluent en général un levier intrinsèque supérieur à celui des SCPI en recourant à l’endettement dans des proportions plus importantes que ces dernières. Mais cette volatilité des cours n’est pas forcément qu’un inconvénient si on sait la mettre à profit en arrivant à acquérir ces foncières cotées pour un prix inférieur à la valeur intrinsèque de leur patrimoine.

Le cours des foncières cotées françaises résiste bien.

Même si elles ont subi une baisse récemment, les grandes foncières cotées françaises (Unibail, Klepierre, Mercialys etc.) restent à un cours assez élevé et offrent des rendements autour de 4 ou 5%, soit proche de celui des SCPI.

L’immobilier d’entreprise a le vent en poupe en France et on voit que l’alter-ego non-coté des foncières, les SCPI, battent actuellement des records de collecte. L’immobilier d’entreprise en France a trop la côte, et logiquement cette trop grande popularité ne permet pas de le payer un bon prix.

Personnellement, j’avais acheté des foncières cotées françaises en 2011 quand elles offraient entre 8 et 10% de rendement (leur prix était alors très compétitif comparativement à celui ces SCPI) , et je les ai revendues depuis.

Des inquiétudes sur l’immobilier commercial qui affecte le cours des foncières cotées aux Etats-Unis.

Aux Etats-Unis, c’est plutôt l’inverse avec 2 inquiétudes principales qui émergent :

- D’une part, la crainte de remontée des taux : la réduction de l’écart (spread) entre le taux sans risque des emprunts d’État et les taux de rendement dégagés par les patrimoines des foncières aurait tendance à amoindrir la valeur des patrimoines et par conséquent des actifs nets réévalués. De même, la remontée des taux longs pourrait renchérir le coût de leur dette.

- D’autre part, la crainte sur le retail physique et les malls. Les malls sont les grands centres commerciaux (type galerie marchande) courants aux Etats-Unis qui ne connaissent pas vraiment le commerce de centre-ville. La concurrence du commerce en ligne fait souffrir nombre d’enseignes physiques. Par effet ricochet, on craint que les malls (détenus par les foncières) soient obligés de baisser les loyers de leurs locataires, voire que certains périclitent.

Le cas de CBL : un climat anxiogène qui a été trop loin et amène le cours nettement en-dessous de la valeur intrinsèque de l’entreprise ? Et donc une opportunité d’investissement en pierre papier à rendement élevé ?

Dans ce contexte, la foncière CBL & Associate Properties est un cas intéressant. Cette foncière possède en moyenne des malls de classe B. Il faut savoir que les malls américains sont classés en catégories (A+, A, B, et C) selon leur qualité. Ainsi, schématiquement, un mall de classe C sera situé à un emplacement beaucoup moins “funky” qu’un mall de classe A et fera moins de ventes par pieds carrés.

En raison des craintes évoquées ci-dessus, l’action de CBL est tombé à un niveau de 9.20 $, ce qui correspond :

- À un rendement brut de 11.5%. En effet, la Société verse un dividende de 0.265 $/trimestre. Ce qui donne un rendement net d’impôts et de prélèvement sociaux de 8.37% avec un TMI de 30% et de 9.23% avec un TMI de 14%. Bref, pour faire aussi bien avec de l’immobilier physique, il faut avoir du rendement entrepreneurial et donc prévoir quelques gouttes de sueur…

Ce dividende est-il soutenable ? Ou la Société paye-t-elle plus que ce qu’elle gagne comme c’est souvent le cas des entreprises qui versent un gros dividende ?

- La payout ratio sur FFO est de 42% (FFO : Fund From Operations). Ce qui veut dire que CBL ne paye en dividende que 42% du cash qu’elle encaisse ! 11.5/0.42 = 27%. Ainsi CBL encaisse chaque année plus du quart de sa capitalisation boursière ! Dit autrement CBL se paye aujourd’hui moins de 4 fois son free cash flow annuel !

L’endettement est-il trop important ?

- la LTV est de 50% (LTV : Loan To Value Ratio). Cela pourrait être mieux et une remontée des taux affecterait un peu CBL, mais c’est loin d’être un chiffre extrême pour un foncière US, et même plutôt dans la moyenne habituelle. Le point qui peut néanmois être gênant est qu’il est tout de même trop élevé pour que l’entreprise soit en capacité de faire des rachats d’actions relutifs, qui permettraient à terme d’augmenter mécaniquement le cours de l’action

CBL est-elle une small cap trop petite pour espérer résister à des intempéries ?

- Non, CBL est une plutôt une foncière assez importante qui capitalise 1.86 Mds $.

Dépend-elle d’un locataire trop important ?

- Non ses locataires sont diversifiés (aucun ne représente plus de 3% des loyers) et sont des enseignes connues. Certes, certains anchors* comme Sears ont actuellement des difficultés.

*Dans un centre commercial, l’anchor est la locomotive qui va attirer du monde dans le centre. Le propriétaire des murs lui consent souvent un loyer inférieur à celui des autres boutiques car il utilise son attractivité pour convaincre des boutiques de taille inférieure de s’installer dans son centre commercial en leur vantant un flux de clients garanti. L’anchor est souvent placé à un endroit stratégique tel que pour s’y rendre les clients sont obligés de passer devant un maximum de boutiques. En France, la Fnac est par exemple un anchor historique de plusieurs centre commerciaux. Alternativement, des supermarchés type Monoprix ou des boutiques très à la mode comme Primark peuvent faire aussi office d’anchor.

Le taux d’occupation est-il trop bas ?

- Le taux d’occupation tourne autour de 90%, ce qui est comparable aux SCPI françaises vendues à 4.5% de rendement brut.

Bref à part l’inquiétude générale sur les malls, il n’y pas d’inquiétude spécifique à CBL. Alors selon vous, le commerce physique va-t-il disparaître ?

À mon sens, le commerce physique marchera peut-être un peu moins bien qu’avant. CBL aura peut-être besoin de taper un peu dans les 58% du FFO qu’elle ne distribue pas pour redévelopper un peu ses malls (et n’en capitalisera don pas l’intégralité), en orienter par exemple une partie vers de l’expérience non-digitalisable comme des restaurants, des bowlings etc. Mais j’ai l”impression que les craintes, si elles peuvent être légitimes sur le fond, sont exagérées sur l’intensité.

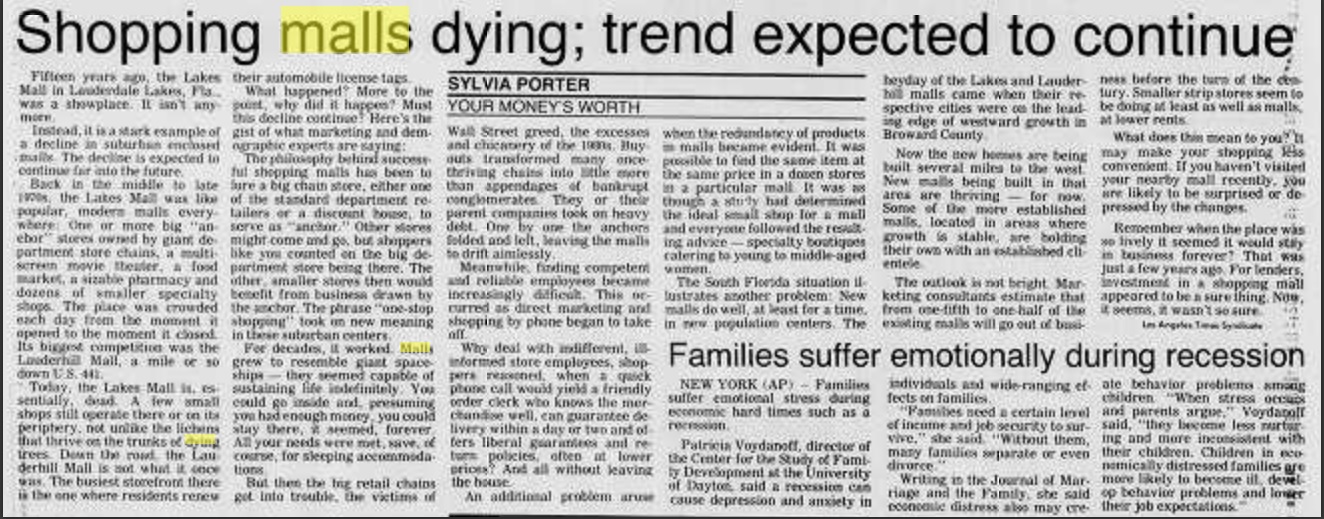

D’ailleurs, jetez un oeil à l’article ci-dessous :

Devinez de quand date cet article? Le mois dernier ? Eh bien non, il date en fait du 2 mars 1991…

Ainsi, je pense qu’il y a une possibilité que nous soyons pour CBL dans un moment de pessimisme maximum. Celui-là même qui permet en bon investisseur value, d’acheter une entreprise à un prix inférieur à sa véritable valeur intrinsèque. Le pessimiste est en ce moment important sur les foncières de centres commerciaux américaines (crainte de remontée du taux, concurrence du commerce digital), et CBL en a nettement plus fait les frais que d’autres. Pourquoi ? Peut-être car elle est centrée sur les malls de classe B.

Pouvoir l’acheter à moins de 4 fois ses cash-flows me parait être une opportunité de fond de portefeuille :

- Un potentiel de revalorisation avec un multiple de cotation plus élevé existe.

- S’il ne se matérialise pas, on patiente avec un dividende de plus de 10% et la foncière qui encaisse également du cash en proportion importante pendant ce temps (qui finira bien en quelque part : nouveaux biens, redéveloppement des malls).

Un parallèle supplémentaire en faveur d’une potentielle erreur du marché sur la valorisation actuelle des REITS.

En 2010, on parlait à travers de nombreux articles de la fin des PC. C’était le début de la mode des tablettes, l’Ipad venait juste de sortir. Les actions Microsoft, Dell, Hewlette-Packard souffraient pas mal. J’ai acheté un petit lot des 3 précitées et je ne l’ai pas du tout regretté par la suite…

Aujourd’hui quand on parle de la fin des malls, je pense parfois à ce parallèle.

En savoir plus les foncières cotées.

Un article de quelques lignes ne saurait faire découvrir les paramètres et ratios auxquels il faut prêter attention pour ce type d’investissement. Ainsi, si vous voulez apprendre tout ce qu’il faut savoir pour bien comprendre les foncières cotées, vous ne trouverez pas mieux que le livre de Philippe Proudhon, Investir dans l’immobilier depuis chez soi. Pour rendre à César ce qui appartient à César, c’est d’ailleurs par l’intermédiaire de Philippe que j’ai pour la première fois entendu de parler de CBL & Associate Properties.

Disclaimer.

AMF : je suis long CBL sur environ 5% de mon portefeuille boursier.

Cet article n’est en aucun cas une recommandation d’achat, et je ne suis pas conseiller en investissement financier.

Bonjour julien,

Comment passez-vous du rendement brut au rendement net ?

Je n’arrive pas à reproduire votre calcul.

Merci

11.5% de rendement brut – 15% de retenu à la source sur dividendes étrangers = 9.78%

Avec un TMI de 30%

Impôts + prélèvement sociaux = [(1-40 % d’abattement)* 30% + 13.97%] = 3.13 %.

Le calcul pour les 13.97% de prélèvements sociaux est effectué en tenant compte du point 4. de cet article sur le CSG récupérable.

9.78% – 3.13% = 6.65%.

crédit d’impôts sur source de revenus étrangère : 17.6% ; 17.6%*9.78£ = 1.73%

6.65% + 1.73% = 8.37% de rendement net pour un TMI de 30%

Hello,

Et le risque de change ???

Steve

Bonjour Steve.

Le risque de change peut se couvrir.

A chacun de voir, sur le long terme, plusieurs études académiques démontrent qu’il est plus efficace et rentable ne jamais le couvrir que de le couvrir systématiquement.

Pour ma part, je suis plus pragmatique et fait selon mon impression de “chèreté” du $. J’ai acheté beaucoup d’actions américaines quand l’€/$ était vers 1.35-1.40 et là je ne le couvrais pas. Aujourd’hui en €/$ à moins d’1.10, je couvre le risque de change à 70% des positions que je prends (voire à 100% quand il était à moins d’1.05).

Bonjour

Concrètement comment faire pour se couvrir? Comment ça marche?

2nde solution : acheter des produits type turbo infinis sur l’€/$ sur le bon montant (celui correspondant à la position investie en actions). Attention à bien comprendre ces produits et lire leurs principes de fonctionnement avant d’y toucher (barrières désactivantes etc.).

Le tout est que si l’€/$ remonte, la position action valorisée en € perd, mais la couverture €/$ gagne du même montant. Et inversement…

Bonjour,

En se couvrant de cette manière, on efface l’influence de l’eurodollar, mais on bloque 2 fois le montant de départ.

On divise donc directement par 2 le rendement global… Est-ce vraiment rentable ?

Tony, si vous prenez la solution 2 exposée ci-dessus on peut le voir comme ça.

Mais si vous prenez la solution 1, ce n’est pas le cas. Si on veut cherchez à être optimal tout en couvrant le risque de change, on finit par être obligé de passer par une solution de type 1.

NB : depuis la rédaction cet article, et si nécessaire pour compléter la réponse, notez qu’un article faut-il couvrir le risque de change ? a été publié sur le blog.

Hello Julien,

Est-ce certain que les dividendes des REITS dans un CTO en France, bénéficient de l’abattement de 40 % ???

Pour les dividendes 2016 ? 2017 ?

Les REITS aux USA ne sont-elles pas fiscalement assimilées à des SIIC en France ?

Steve

Je reconnais toutefois que la rédaction des textes est ambigue et sujette à interprétation pour le cas des REIT hors union européenne.

Evitons de trop parler de ce genre de biais sur internet. D’après mes infos, il est en effet probable que ce soit à partir d’une file sur un forum ami que Bercy avait à une époque mis le doigt sur un traitement (légal) jugé trop favorable pour les SIIC autorisées en PEA, et ensuite changé les règles du jeu…

Je sais qu les fluctuations à court terme ne valent pas qu’on s’y attarde beaoucoup

Mais je voulais savoir si à votre avis le cours actuelle constitue un bon point d’entrée pour investir ou si la baisse peut continuer significativement?

Bonjour Lionel

Personnellement, j’en ai repris une louche à ce cours.

Le seul risque de cette insistance des short à pousser la baisse du titre est si CBL devait faire appel au marché, ce qui nous diluerait mais vu d’aujourd’hui je ne le pense pas.

Bref, oui pour moi c’est un point d’entrée intéressant tant qu’on reste investi sur CBL sur une part raisonnable du portefeuille (je n’irai pas y mettre 25% par exemple… 😉

Merci

J suis déjà investi à 65% sur SEARS holding donc je vais non plus charger la barque…

Ouch! CBL -25%

Encore une histoire de consensus d’expert non atteint. C’est dommage d’autant que les fondamentaux n’ont pas baissé à ce point…qu’en pensez-vous Julien?

A ce cours là, le payout ratio et le rendement reste très intéressant. La baisse est sévère au vu des annonces. Il y a grosse distorsion entre les malls de classe A et les autres.

CBL a des malls de classe B, mais en zone rurale. Je conserve, mais ne renforce pas pour ma part. Pour que je renforce, il faudrait que je vois des achats d’insiders. Or, pour le moment il n’y en a pas.

merci Julien pour cet article.

Du coup je me pose la question de savoir si il plus intéressant :

– de prendre des action de ces sociétés dans un Compte Titre (peu de frais mais soumis à l’impôt+ps)

– ou de souscrire à une SCPI dans une assurance vie (avec des frais mais sans impôt ni ps, permettant de capitalisé plus facilement)

Avec ton article, j’ai l’impression (pas fait de calcul) que pour une société française comme Klépierre, passer par un compte titre serait moins avantageux étant donné l’absence d’abattement. Tu confirmes?

merci!

Bonjour Phil,

Il faut voir comment seront soumises les foncières. auront-elles droit à l’abattement forfaitaire de 30% ?

La bonne assurance-vie pour inscrire des titres de foncières françaises mid-cap et big caps comme Klepierre est sûrement Titres@Vie d’Altaprofits. Cela ne coute pas grand chose de l’ouvrir pour prendre date avec le montant minimum (dis-moi si tu as besoin d’un parrainage au cas où), et d’attendre la fin d’année pour trancher quand on aura des infos fiscales définitives

Merci julien pour ta réactivité.

Ça veut dire qu’avec les conditions actuelles, tu privilégierais l’assurance vie?

Ok pour le parrainage.

Phil

J’ai pas apprécié leur site, j’annule ma demande de parrainage 🙂

Ah. C’est vrai qu’en matière de placements, j’ai remarqué que les sites des meilleurs prestataires (les + compétitifs) sont souvent vieillots ou rudimentaires. C’est par ailleurs, pour les actions en direct, ou BOurse Direct est sûrement le meilleur courtier mais a un site plus que rudimentaire. 😉

Disons qu’on ne sait pas encore, mais si j’en avais pas encore, je pense que je me backerai en ouvrant l’outil avec une somme minimale pour voir après et avoir les 2 à dispo. On sait pas encore les régles de 2018, ce qui va être mieux en CTO, ce qui va être pire en assurance-vie.

Quasiment un an plus tard votre raisonnement sur CBL a-il évolué?

C’est dommage que la Société soit un poil trop endettée pour pouvoir racheter des actions (et aussi ce qui fait le levier et les réactions fortes sur son cours, c’est mathématique). A 19% de rendement ce serait tout de suite relutif.

je trouve que le management prend les bonnes décisions (coupe du dividence, prudence dans la getsion et la guidance). Il faut toutefois admettre que le capex est surtout un capex de maintenance plutôt que de croissance

Si je n’en avais pas, j’oserai en prendre à 4$. Mais au gré des renforcements à la baisse, j’ai attein les 5% maxi sur CBl que je m’étais fixés. Donc je serai bête et discipliné et je m’arrêterai là en attendant la suite…

Je me demande si je n’en avais pas aujourd’hui si je ne ferais pas la chose suivante :

– 2.5% sur CBL à 4$ qui est à un prix qui price quasiment la fin des malls de classe B tuées par Amazon

– 2.5% sur Amazon à 1280 $ qui est à un multiple élevé des profits (profits affichés en tout cas) auquel je ne touche habituellement pas.

Chacune des 2 positions me rendant mutuellement plus serein sur l’autre, et le tout pouvant rester gagnant dans l’ensemble à terme (et ce, en cas de scénario manichéen ou non d’ailleurs)

Condoléances à Lionel qui avait déjà 65% de son portefeuille sur Sears et qui a investi dans CBL.

Encore un dossier intéressant sur papier qui ne tient pas ses promesses dans la réalité. Plus j’avance en âge, plus je me dis que les meilleurs restent les meilleurs et qu’on a plus de chances de gagner avec un titre bien valorisé et leader sur son marché qu’avec un titre décoté pour de bonnes raisons.

Si je devais acquérir des Reits étrangères, j’irais vers Realty Income qui a fait ses preuves ou certaines foncières spécialisées sur une ville porteuse (New York, Chicago) ou sur un marché pointu (étudiants, hôtellerie de luxe).

Bonjour,

On est septembre 2019. La courbe des cours de CBL se tasse. Depuis 4 mois les cours évoluent entre 0.78$ et 1.2$. Cela fait penser qu’elle peut devenir une Recovery.

En revanche je ne trouve pas d’info sur les dividendes versés en 2019. Quelqu’un en a t-il ?

Bonjour Julien,

Ce 2 Novembre le cours de CBL est passé de 0,18$ à 40$, avant de retomber à 30$ en fin de séance. J’ai reçu une alerte, grace au service gratuit de investir.fr.

Je n’ai trouvé aucune explication en français sur internet, et me demande si ce n’est pas un Bug ?

Plus troublant, il semble que le titre soit passé du Nasdaq Others au NYSE !

Qu’en pensez- vous ? Avez-vous encore du CBL ?

Pour ma part j’en ai encore 5970, et toute variation importante de cours n’est pas neutre!

Merci d’avance pour votre réponse.

Bien Cordialement

Disons que la faillite n’est pas finalement tout à fait une faillite à 100% et que ça ne vaut finalement pas zero mais epsilon : vous avez du recevoir un pouilleme d’actions de la nouvelle entité pour 1 action ancienne détenue (si votre broker a bien fait les choses, sinon ce sera ajusté d’ici qqs jours).

PS : Rétrospectivement, CBL était une erreur et le Covid l’a achevée. Mais bon, je laisse en ligne sur le blog aussi les loupés, sans les effacer comme le font certains de mes confrères bloggueurs…