Quand vendre ses actions ?

Il y a plusieurs angles d’approches pour répondre à la question quand vendre ses actions : e fonction de la plus-value, du potentiel. Mais aujourd’hui nous allons étudier l’angle du timing statistique, et notamment voir si l’adage qui préconise de vendre ses actions en mai avant l’été est pertinent ou non.

Transcript.

Vendre ses actions en mai ?

Aujourd’hui, on va faire une petite vidéo bourse et on va voir s’il faut ou non vendre ses actions en Mai. On sait qu’il y a un adage qui vient de l’anglais qui est “Sell in may and go away“. Donc, doit-on vendre ses actions en Mai ?

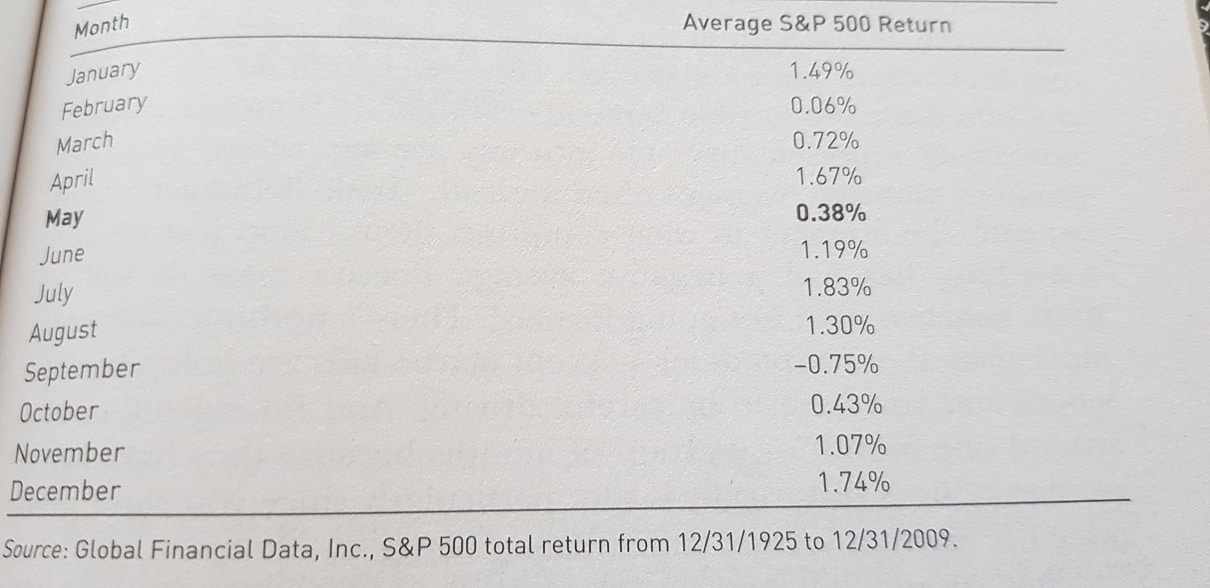

Déjà, si on regarde la performance moyenne sur un historique long terme des actions, on va voir que le mois de mai est un mois qui n’est pas terrible en moyenne.

Il a fait 0,38 % entre 1925 à aujourd’hui. Bon, voilà, pas terrible certes. Mais ce n’est pas non plus une performance négative.

Quand racheter ses actions si on a choisi de les vendre en mai ?

Après, ce qui est intéressant, c’est si on suit “Sell in may and go away”, quand est-ce qu’on rachète ?

On sous-entend souvent qu’on doit acheter à l’automne, vers octobre, par exemple. Ça veut dire qu’on ne va pas être avec nos actions pendant l’été. Alors ce qui est intéressant, c’est de regarder ce qui se passe les mois d’après si on a vendu nos actions en mai. Qu’est ce qui se passe sur les mois où on n’est pas là, les mois d’été ?

Performance des actions les mois d’été.

Ce qui est intéressant, c’est quand on regarde le rendement cumulé des mois consécutifs de juin, juillet et août. Historiquement, ils ont donné un rendement de 4,51% ces trois mois consécutifs. Et là où ça commence à être intéressant, c’est qu’il n’y a pas trois autres mois dans le calendrier de suite qui ont un rendement aussi élevé que ces mois-là !

Donc là, ça ne donne aucune raison de vendre ses actions en Mai…

Vendre ses actions en septembre ?

Ensuite, on arrive au fameux mois de septembre, qui est le seul sur un historique de longue durée qui a finalement un rendement négatif puisqu’on est à moins 0,75% en moyenne sur le mois de septembre…

Alors pourquoi l’adage ce n’est pas vendez en septembre puis partez à coté ? “Sell in September and go away” ça ne rime pas, c’est peut être ça.

Bon, après, ce n’est que moins 0,75%.

Des mois d’hiver qui performent mieux que les mois d’été.

Alors voilà le petit truc où on peut dire qu’il y a une partie de vrai dans l’adage, c’est que les mois d’hiver performent mieux que les mois d’été. Si d’une part, on regarde du 1er novembre au 30 avril, en moyenne, on fait 7,07% de rendement cumulés.

Si d’autre part, on regarde du 1er mai au 31 octobre, là on est qu’à 4,26%. Bon d’un autre côté, ça reste une performance positive, même si c’est moins… Moi les 4,26%, je les prends… En somme, il n’y a pas non plus de raisons de ne pas rester investi en continu.

Des chiffres à relativiser.

On a jusqu’ici essayé de déterminer quand vendre ses actions sur la base de statistiques, et de savoir notamment s’il fallait vendre celles-ci en mai.

Mais, il faut faire attention parce que là, on est sur des chiffres qui sont des moyennes historiques. Le moins 0,75 de septembre vient de deux années : 1931 et 1937, en pleine Grande Dépression, notamment en 1931, où c’est un moins 30% sur le mois de septembre.

Donc, finalement, on est dans des coïncidences, et comme avec les adages boursiers, ce que l’on en tire n’est pas forcément vrai/reproductible.

Et j’ai envie de dire tous ceux qui ne sont pas liés à vraiment quelque chose qui est un fondamental de l’investissement, vraiment du fondamental lié à la gestion de portefeuille liée à des évènements fondamentaux qui sont des statistiques historiques. Ben oui, il va y avoir des coïncidences etc. Mais ça ne garantit rien sur la reproductibilité à l’avenir.

Conclusion sur quand vendre ses actions.

Donc, finalement, il n’y a pas de raison de vendre plus ses actions en mai qu’à un autre moment. Et comme on le sait, les actions, ça se garde sur le long terme. Et celles qui font les meilleures performances, c’est souvent celles qui sont gardées à long terme à qui ont laissent le temps de composer leur rendement.

D’ailleurs, il y a pas mal d’études qui montrent que parfois, les portefeuilles oubliés, vous savez parfois les portefeuilles des morts qu’on n’a pas retrouvé performent mieux que ceux des vivants.

Alors, il y a des actions qui finissent à faire faillite, par disparaître. Mais par contre, il y en a au milieu qui augmente tellement vite et qui ne sont jamais vendues trop tôt que la performance parfois de ces portefeuilles-là est meilleure que celle du vivant qui lui va gérer dynamiquement et va d’ailleurs gérer trop dynamiquement, c’est à dire qu’il va faire trop de rotations.

Le “vivant” va vendre juste pour prendre sa plus-value parce qu’une action a monté de 15% alors que les fondamentaux ne le recommande pas. Il va changer d’avis tous les 3,4 matins. Il ne va pas laisser le temps au temps et donc “sell in may and go away”, ça va un peu avec ces nombreux adages boursiers qui finalement ne sont pas vraiment pertinents quand on creuse un peu les choses.

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)

(simulation de rendement locatif, optimisation assurance emprunteur, analyse zone d’investissement, comptes à ouvrir, comptable LMNP en ligne, etc.)

Quel dommage, vous êtes passés à côté du sujet avec des raccourcis d analyse. Vous êtes vous demandez quel était le rationnel derrière ce phénomène ? Notamment aux USA dont une bonne partie des dividendes sont versés trimestriellement . Je vous invite aussi à représenter sur un graphique les performances d un investisseur investi sur l indice SP500 de mai à octobre et d un autre sur l autre période . Avec ou sans réinvestissement, les résultats sautent aux yeux.….

Bonjour Patrick,

À partir du moment où les données stats de performance mensuelle sont des données S&P500 Total Return, l’effet dividendes est neutralisé.

Du coup, je ne vois pas à côté de quoi on passe…

Je ne comprends pas non plus l’argument des dividendes trimestriels aux US plutôt qu’annuels en France : justement + ils sont équitablement répartis dans l’année, moins ils devraient introduire de biais.

PS : Je ne suis pas parti de rien pour l’article mais d’un travail préalable de Ken Fisher (le phil du célèbre Phil Fisher) pour cette analyse, qui a les mêmes conclusions que moi.

Finalement, comme vous le dites dans votre article, il n’y a pas de raison supplémentaire de vendre au mois de mai plutôt qu’à un autre mois de l’année et il est vrai qu’on entend souvent dire que les performances passées ne reflètent pas les performances futures.

Merci pour votre article.